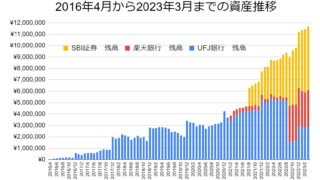

1.なぜ、日本高配当株が良いのか、日本高配当株の良いところ

2.優良な高配当株を見つけるためには?

3.自分が重要視したポイント

4.TOPIX-17シリーズからの検討結果

5.理由の解説

6.単元株購入(SBI証券)

1.なぜ、日本高配当株が良いのか

ロシア/ウクライナの戦争の影響もあり、資源の供給不足で日本においても食料品、光熱費の高騰と物価高(インフレ)が徐々に進んできています。

2024年から新NISAが設立されたりと貯金以外でも資産形成で株式投資を検討している人も多いのではないでしょうか。

一口に株式投資と言っても、信用取引やFXのような大量の軍資金を投入し、売買益で一攫千金を狙うものと思っている方もいると思います。ただ、勝ち続けられる方がひと握りいる中で、多くの方が損を抱えて退場せざるを得ないというのが正直なところです。

しかし、そういった売却だけ利益を狙うのではなく、株式を売らずに持ち続けることで株主に配当させるインカムで収益を得る方法もあります。この記事では後者のインカムゲインを手に入れる手法について書いていきたいです。

また、日本株だと配当金も円で受け取ることが出来るので、外貨による為替の影響を受けないのも大きいと思います。2022年10月20日には1ドルが150円越えになったタイミングもあり、外貨の株を買う際は躊躇う時も日本株では円で買うので気にしなくても良いかと思います。

今回はTOPIX-17内における電力、ガス銘柄について見ていきたいと思います。

2.優良な高配当株を見つけるためには?

今後、配当を貰うために重要なのは現在の業績や過去の業績も確認しておきたいです。有名な関西電力 9503の会社業績と配当性向はこんな感じです。(出典:IR BANK)

株価からの配当利回りがこの時点で4.11%であり、日本の高配当株の配当利回りが3.5~4.0%が相場と言われているのでそれなりに利回りの高い銘柄と言えそうです。

電力会社の王手ということもあり、時価総額も1兆円超えの企業です。

2008年まで業績を遡っても売上が2.5兆円を超えているとんでもないスケール規模です。しかし、2012年から2015年と2023年の見通しでは「ROE」、「営業利益率」が赤字になっています。その影響もあり、2012年は赤字配当、2013年から2016年は無配当となっています。生活インフラには必需ではありますが、資源高の影響は大きく受けていると考えられます。電気代の高騰が騒がれる昨今ですが、企業業績にもダメージを与えていることが分かりますね。

2016年から2022年までは「営業利益率」も戻していますが、2023年以降は再び厳しい局面に立たされている気がします。

・配当利回り⇒4.11% (やや高い)

・営業利益率⇒2016~2022年は約6% (高いが2012~2015、2023年は赤字)

・配当性向⇒赤字、無配当(2012~2016年)もある。平均的に30%程度 (低い)

電力という生活インフラに基づいていますが、資源高等の避けられない要素もあります。

3.自分が重要視したポイント

どの業種も現在と同じ業績を上げるとは限らないので大切なのは業種を分散するということと投資をする会社の業績を見るのを意識してます。

・分散

私はTOPIX-17シリーズ各業種毎の上位10社から業績の良い会社を選んでいます。TOPIX-17は東証物価指数(TOPIX)の構成銘柄を17業種に分けた時価総額加重型の物価指数です。日本株の分類として伝統的に利用されてきた33業種分類を投資利便性を考慮して17業種に再編したものです。

分かりやすくいうと日本株を17種類に集約したものです。

出典:SBI証券

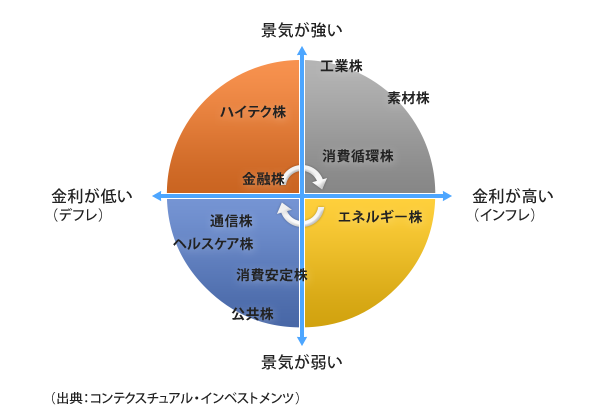

日本の業種を17種類に分けて、分散は効いているとは考えられます。とはいえ、景気や金利の影響で株価にも強い局面、弱い局面があります。(セクターローテーション)

TOPIX-17を網羅出来ていれば、景気や金利の影響にも左右されず、分散の効いたポートフォリオが組めると考えられます。

・会社の業績

先ほど、「関西電力」でも一部を挙げましたが、「配当性向」「営業利益率」「PER」「PBR」「ROE」「EPS」の6項目を注目しています。

「配当性向」

配当性向とは、会社が税引後の利益である当期純利益のうち、どれだけを配当金の支払いに向けたかを示す指標です。配当性向は、1株当たり配当額を1株当たり当期純利益で除して求められます。

(計算式) 1株当たり配当額÷1株当たり当期純利益×100(%)

会社が1年間で儲けたお金からどれだけ配当金として株主に還元しているかは、配当性向を見ることでわかります。

「営業利益率」

営業利益率とは売上総利益から販売管理費を差し引いた利益の割合です。販売管理費は営業経費とも呼ばれており、外注費用や販売手数料、人件費、家賃や保険料などの固定費も含まれます。よって、営業利益率を見ると、営業活動からどれだけ手元にお金を残せているかどうかが分かる。高い営業利益率であれば、高い利益を上げていると推察できます。

営業利益率=[営業利益(売上高-売上原価-販売費及び一般管理費)÷売上高]×100で表されます。出典:リテールガイド

「PER(Price Earnings Ratio 物価収益率)」

物価の割安度合。

PERとはPrice Earnings Ratioの略で、株価が1株当たり純利益(EPS:Earnings Per Share)の何倍まで買われているか、すなわち1株当たり純利益の何倍の値段が付けられているかを見る投資尺度です。現在の株価が企業の利益水準に対して割高か割安かを判断する目安として利用されます。PERの数値は、低いほうが株価は割安と判断されます。なお、1株当たり純利益は当期の予想数値を用いるのが一般的です。

PER(倍)=物価/1株当たり純利益(EPS)

利益成長が高いほど、将来の収益拡大の期待が物価に織り込まれる。PERは高くなる傾向ある。同業種間での比較が一般的で、12~15が平均的な相場です。10を切ると買っている人が少なく、お買い得かなとも言えそうです。

「PBR(Price Book-value Ratio 物価純資産倍率)」

株価(会社資産)の安定性

純資産は、会社の資産のうち株主全体で保有している資産で、仮に会社が活動をやめて(解散して)資産を分けた場合に株主に分配される資産(金額)であるため「解散価値」とも呼ばれています。それを1株当たりで表したのが「1株当たりの純資産」です。会社の資産と現在の株価との比較であり、PBRが小さいほど株価が割安であることを示します。

PBR(物価純資産倍率)=物価/1株当たり純資産(BPS)

PBR>1だと、企業の解散価値よりも株価が高く、仮に解散すると手元に帰ってくるお金が少なくなる。

PBR=1だと、企業の解散価値が同じで、仮に解散しても投資した金額が戻ってくる。

PBR<1だと、企業の解散価値の方が株価よりも低いため、投資した金額以上が戻ってくる。という感じです。

「ROE(Return On Equity 自己資本利益率)」

企業がどれくらい効率よくお金を稼いでいるか? 経営効率を示しています。資本に対する利益の割合です。

株主が出資したお金を元手に、企業がどれだけの利益を上げたのかを数値化したもので、「企業がどれぐらい効率良くお金を稼いでいるか」を示す財務指標です。

ROEは、当期純利益(会社が1事業年度の営業活動で株主全体にもたらした利益)÷自己資本(株主が出資したお金など返済する必要のない資産)×100%の計算式で求められます。

例えば、株主から集めた1億円を元手に企業が1事業年度(通常は1年間)活動し、最終的に5,000万円の利益を上げたなら、ROEは5,000万円÷1億円×100%=50%となります。

上記のような例は珍しいと思いますが、もしそんな会社があれば経営力がとてつもない会社と言えそうですね。

「EPS(Earnings PER Share 株価収益率)」

1株当たりの純利益を指します。この値は長期で高配当を目指していくには大きな要素とも考えられます。

EPS(1株当たりの純利益)=当期純利益÷発行済株式数で表されます。

企業規模に関わらず、1株当たりの利益なので大企業でなくとも利益率の高い会社であれば、発行株数も相対的に少ないため、この数値(EPS)は高くなります。逆に言えば、たくさん株式は発行しているけれども、利益率が芳しくなければこの数値(EPS)は低くなります。

見方によっては、大企業でなくても優良な業績を上げている企業を見つけるのに役立ちます。

日本株をTOPIX-17の各上位10つから抜粋し、上記6つの指標で評価すれば、ふるいにかけられて残った銘柄は優良高配当株のに相応しいと考えました。

4.TOPIX-17シリーズからの検討結果

インカム投資ポータル(出典)から各セクターの上位10社を利回り順に並び変えて、その10社を上記6つの指標で評価しました。

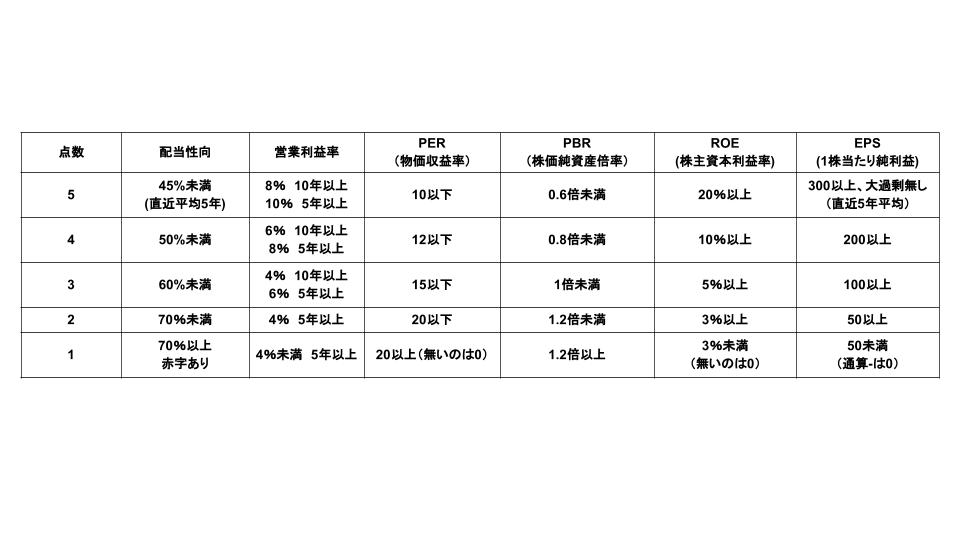

各項目を5~6段階に分けて、個人的に重要な項目は倍率をかけて、100点満点とし、比較しています。

上記の条件を参考にして「配当性向」「営業利益率」「PER」「PBR」「ROE」「EPS」をIR BANKから各会社の決算情報を基にTOPIX-17の電力、ガス銘柄びおける配当利回り上位10社の点数を付けました。ちなみに点数が高いほど優良高配当と想定しています。

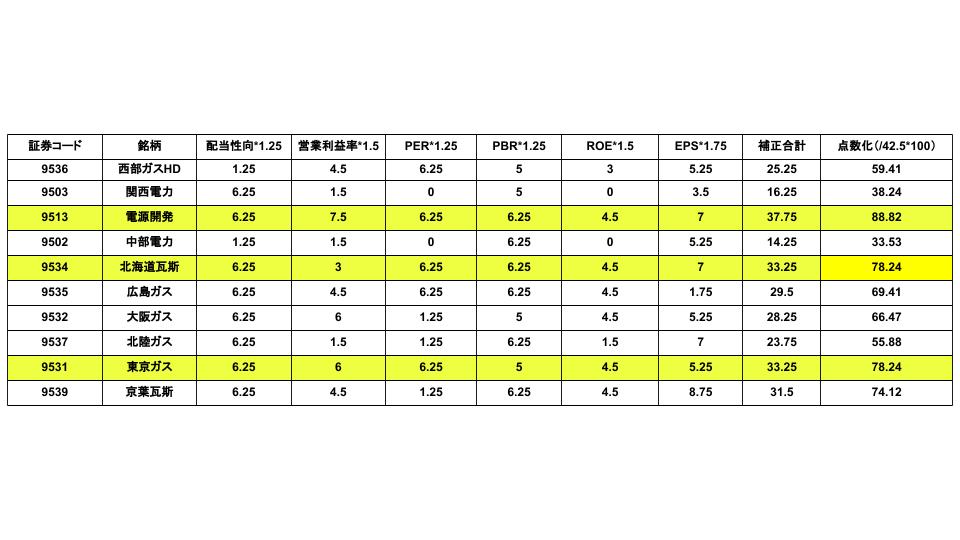

情報通信サービス銘柄での注目は「電源開発」、「北海道瓦斯」かと思います。

「配当性向」を見ると堅実で、10社中の8社で直近5年で45%未満であり「西部ガスHD」と「中部電力」以外は5点となりました。

次に「営業利益率」を見ると8%超え10年以上もしくは10%越えを5年以上を達成している企業が「電源開発」であり、5点となりました。6%超え10年以上となる「大阪ガス」、「東京ガス」が4点となりました。製造業等とは異なる中で、これほどの「営業利益率」を維持しているのは素晴らしいと感じます。

続いて、「EPS」を見ると、「京葉瓦斯」が300超えで5点、次点で「電源開発」、「北海道瓦斯」、「北陸ガス」の3社が200超えで4点となっています。

さらにここから、「配当性向」「営業利益率」「PER」「PBR」「ROE」「EPS」の各項目について倍率をかけました。私が最も倍率を高く設計したのは「EPS」です。

「EPS」は会社規模に関わらず、1株当たりの純利益が分かります。ここから配当金が捻出されるため、一番高い評価項目としています。(×1.75倍)

続いて、「営業利益率」「ROE」を次に高く倍率をかけています。企業の利益を生む力と経営効率も重要と考えたからです。(×1.5倍)

最後に「配当性向」「PER」「PBR」に倍率をかけています。「配当性向」については大過剰でなければ、平均的な30~40%で大きく差が付かないと考えたからです。また、「PER」「PBR」についても指針の一つではありますが、企業業績だけでなく、人気株か否かも大きな影響があると考えたため、低めの倍率評価としました。

こうして見ると、「電源開発」が10社の中でも際立って補正後得点が88.82とダントツで高く、次点で「北海道瓦斯」と「東京ガス」の78.24と電力、ガス銘柄ではこの3社が比較的優良高配当株と言えそうです。

5.理由の解説

TOPIX-17の電力、ガス銘柄の最高得点は「電源開発」でした。「配当性向」、「営業利益率」が5点、「EPS」が4点でしたが、「PER」、「PBR」がともに5点、「ROE」も3点と全体的な安定感が大きな要因となりました。また、「北海道瓦斯」と「東京ガス」も「配当性向」が5点、「営業利益率」もしくは「EPS」が4点と高い水準となりました。

4/3時点の予想配当利回りは「電源開発」:3.75%、「北海道瓦斯」:3.09%、「東京ガス」:2.60%です。これからさらに高い「営業利益率」を挙げて、「EPS」を継続すれば応援し甲斐のある銘柄と言えますね。

6.単元株購入(SBI証券)

基本的に株式の購入は100株単位なので、まとまった資金が無いと出来ないと思われがちです。SBI証券ではs株という形で(購入のタイミングのみ)ですが、手数料無料で購入が出来ます。そのため、今回ご紹介した「電源開発」等もポートフォリオの一角として1株から組み入れることもできます。(電源開発:1株当たり:2131円、予想利回り:3.75% )(北海道瓦斯:1株当たり:1943円、予想利回り:3.09%

)(北海道瓦斯:1株当たり:1943円、予想利回り:3.09% )(東京瓦斯:1株当たり:2496円、予想利回り:2.60%

)(東京瓦斯:1株当たり:2496円、予想利回り:2.60% )

)

最終的に投資するかは自己判断にはなりますが、今回の記事も参考材料の1つとしてポートフォリオの組み入れを検討いただければ幸いです。